来源:锂电联盟会长

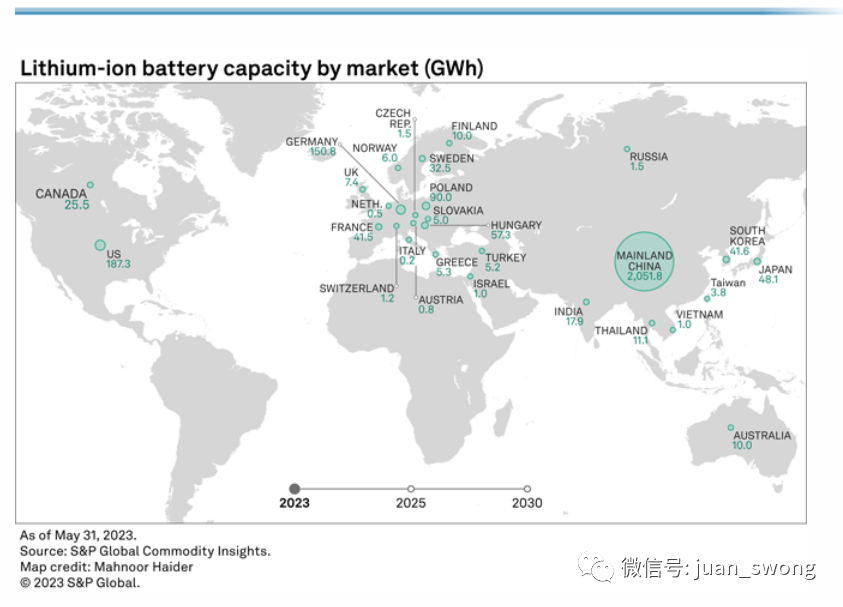

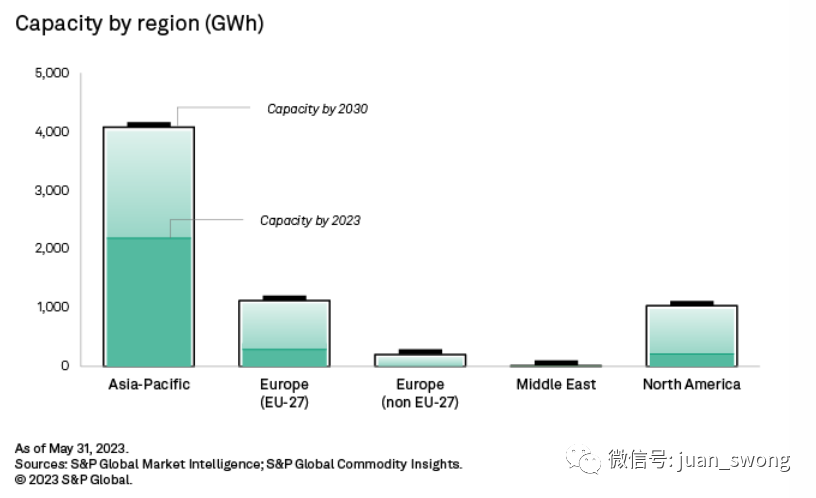

全球绿色议程的两个主要支柱——汽车车队电气化和可再生能源储存——都依赖于锂离子电池。对电池容量的投资非常强劲,计算到2030年,制造容量将达到6.5TWh ,其中中国将占据市场份额的一半以上,北美和欧洲分别拥有超过1 TWh 的锂离子电池容量。这两个市场更青睐镍锰钴电池技术,并在过去的一年中已经制定了官方指导,以确保更可持续的原材料供应和更安全的供应链。因此,电池产能的地点非常关键,尤其考虑到各国对本土生产的政策差异。

锂离子电池在推动交通部门电气化以减少碳排放方面起着关键作用,同时也与低碳能源发电相结合,以更好地应对可再生能源发电的不稳定性。由于许多短期到中期的减碳目标正在加速投资锂离子电池生产能力,标普全球估计,2022年至2030年间,牵引电池的需求将以每年22.3%的复合年增长率增加。除了能源储存和便携电子设备,到2030年,汽车和交通领域将占据93%的市场份额。

截止到三月底,全球锂离子电池的总产能达到2.8TWh。通过过去几年发布的不同产能扩增或建设计划,不考虑延误或扩张,以及对搁置或取消项目的跟踪,我们估计到2030年,这一产能将翻一番,达到6.5TWh。计划中的锂离子电池产能足以满足需求。标普全球预计,到2030年,电动汽车领域的需求将达到3.7TWh。

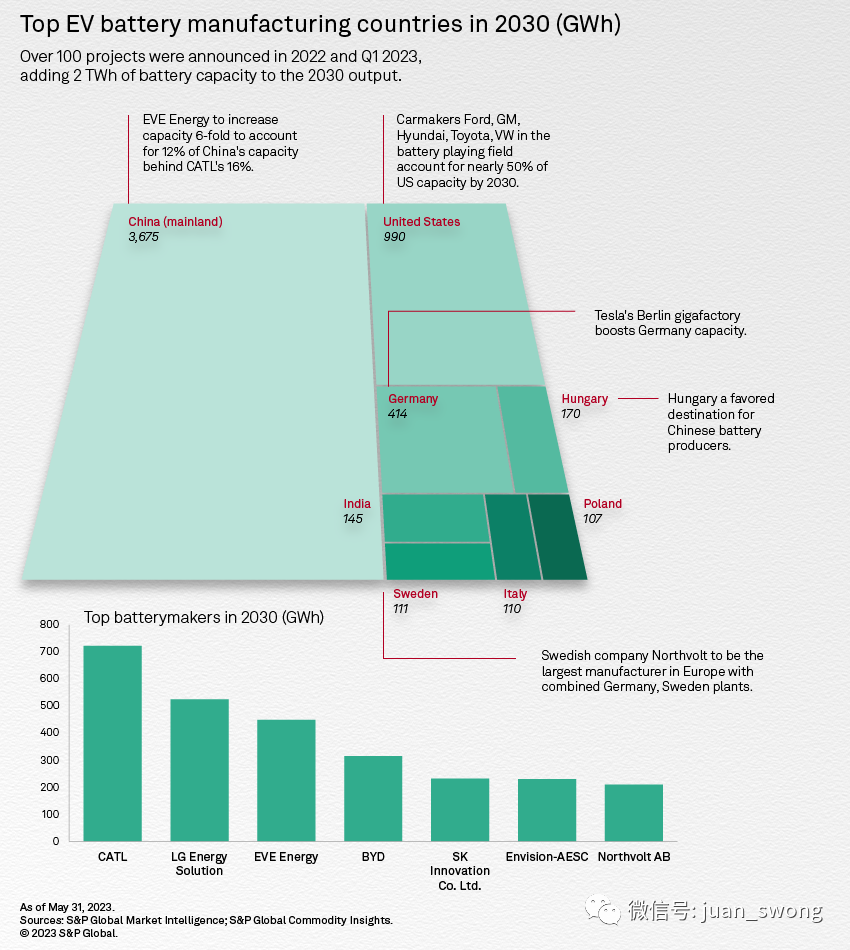

虽然中国仍将继续主导锂离子电池产能生产的增长,但由于市场已经底数较高,它在2023年至2030年间会失去部分市场份额,扩张速度较慢。欧洲目前是并将继续是第二大市场,其次是北美,两者在2030年将拥有超过1TWh的产能。北美的增长稍快,2023年至2030年的复合年增长率为22%,而欧洲则为16%。北美的增产主要来自美国,而加拿大只有两个项目正在进行中。

印度也计划在2030年将其锂离子电池制造能力大幅增加至145 GWh,目前仅为18 GWh,这将使其在预测期末全球排名第五,仅次于匈牙利。由于数据库仅反映制造商的公告,印度的扩产雄心和计划可能在未来的更新中带来重大增加。印度政府估计,到2030年,他们将需要120 GWh的锂离子电池容量,以满足电动汽车和静态储能的需求,如果项目按计划进行,这一目标是可以实现的。标普全球预测,印度的电动汽车销量将从2022年的仅6万辆增至2030年的120万辆,而美国为410万辆,政府计划到2030年实现30%的电动汽车普及率。

与此同时,匈牙利正在成为中国电池生产商的首选目的地,宁德时代(Contemporary Amperex Technology Co. Ltd., CATL)和亿纬锂能(EVE Energy Co. Ltd.)已经在电池工厂方面投资近100亿美元。

德国引领欧洲的锂离子电池产能

在二月份,欧盟批准了一项计划,要求自2035年起在该地区销售的新汽车都必须实现零排放,以作为实现2050年气候中性目标的一部分,这一举措将加速电动汽车的普及。该联盟还打算将近90%的电池需求满足由欧盟的电池制造商,达到至少550 GWh的产能。到2030年预计将有1 GWh的产能在线,相当于目前水平的三倍,这将轻松实现这一目标。截至4月1日,数据库已更新到三月季度,没有新的公告,而在2022年有11个项目,2021年达到18个项目的高峰。

总部位于瑞典的Northvolt AB将是欧洲最大的制造商,其五家工厂(两家在德国,三家在瑞典)预计将生产210 GWh的电池,是第二名法国的Automotive Cells Company SE的两倍,该公司正在法国、德国和意大利建造三家40 GWh的巨型工厂,其中法国的Hauts-de-France工厂预计今年开始运营。

到2030年,德国的计划产能将超过 400 GWh,将引领欧洲的电池制造,并在全球排名前三。尽管到2030年市场上可能有多达13家公司,但根据公告,特斯拉公司的柏林巨型工厂和Northvolt的两家工厂将生产德国2023年产能的一半,尽管这些公司已经表示他们可能会缩减计划以便专注于其美国资产。其他主要参与者包括瑞典、意大利、波兰和法国,各自预计产能约为100 GWh,其中以Northvolt、Italvolt、LG Energy Solution Ltd.和Automotive Cells Co.为主。

美国2022年的通货膨胀减缓法案,于当年8月签署成法,详细规定了多项采购、装配和制造要求,以及相关的税收减免政策,激励企业在美国电动汽车电池领域进行投资。自2022年12月季度开始以来,美国已宣布了九个超级工厂项目,到2030年将累计增加315 GWh的电池产能。这相当于美国预期的近1 TWh总产能的三分之一左右,这显示了该法案的提振作用。然而,通货膨胀减缓法案可能并没有对市场产生预期的影响。在该法案出台之前,投资的速度一直较稳定,2021年宣布到2030年将有274 GWh产能,而在2022年全年达到了506 GWh的高点。很可能制造商在法案的具体采购要求和其他条款在三月季度末出台之前,对计划表示犹豫,四家总部位于东南亚的公司将主导美国的电池生产,到2030年,每家公司的年产能都将超过100 GWh。

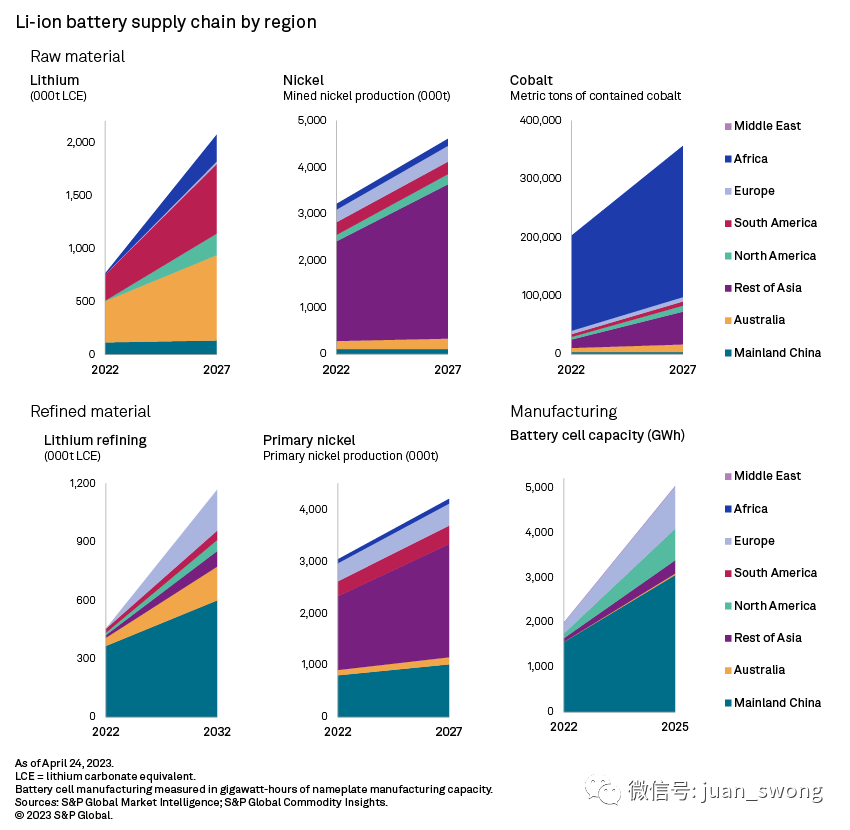

尽管电池产能的投资非常强劲,但上下游供应链可能会滞后。严格的采购要求要求特定的贸易合作伙伴,结合资源的地理定位,矿产资源的开发需要较长的前期时间,而且需要对开采的矿物进行精炼或转化为电池级化合物,这对矿工、冶炼厂和精炼厂等上游参与者来说将是更加艰难的路径。虽然汽车制造商正在重新承诺开发和生产电动汽车,但消费者的接受程度是否会以类似的速度增长,将取决于许多因素,从通货膨胀减缓法案中提供的激励政策到充足的充电基础设施和美国全境强大的电力网络的实际可行性。

中国顶尖的电池制造商也在全球占据主导地位

在其他国家开始之前,中国已经提前十年成为电池产能的领先国家,也是全球最大的电动汽车市场。由于国家补贴在今年1月底结束,再加上中国经济面临的压力,到目前为止,2023年电动汽车的生产量有所下降;然而,电池制造商对长期前景仍持乐观态度,仅在今年第一季度就宣布新增247 GWh的产能。

这些新增产能中约一半将由EVE Energy提供,这将使该公司在2030年成为中国第二大电池制造商,仅次于宁德时代(CATL),其产能将从2023年的基础上增加近500%。在预测期内,主要参与者将保持不变,BYD Company Ltd.、CALB Group Co. Ltd.、SVOLT Energy Technology Co. Ltd. 将进入前五名。到2030年,还有三家制造商,分别是Sunwoda Electronic Co.Ltd.、Chuneng New Energy和Funing Technology,他们也将在中国拥有超过100吉瓦时的总电池产出。然而,中国的电池制造领域是一个充满活力和快速变化的领域,因此仍有可能出现新的主要参与者。

电池化学成分:演进和影响

迄今为止,锂镍锰钴(NMC)化学成分是主导的电池化学混合物,部分原因是其出色的能量容量,与行驶里程密切相关,尤其是与更便宜和更安全的锂铁磷酸(LFP)电池相比。虽然能量密度是电池选择的一个关键因素,市场上还有另一个因素起作用:在2022年之前,LFP技术在中国的使用是免除专利费的,而在其他市场中并非如此。

LFP技术在中国的先发优势以及在其他市场上的NMC技术先发优势,使电池选择混合物中形成了一种粘性。

到2023年,NMC电池占全球市场份额的一半多。在欧洲,这一份额已接近70%,到2030年将达到77.2%;尽管有一些项目尚未披露正极材料的类型,但已知的LFP在欧盟市场份额仅为2023年的5.2%,到我们的预测期结束时将进一步下降到0.5%。在美国,到2030年,LFP电池仅占市场的约20%,而NMC电池占50.2%,NMC-铝合金电池占15.3%。

尽管在欧洲和美国,NMC电池产能份额的增长速度可能令人感到惊讶,这是因为这些地区的关键矿物资源有限。用于NMC电池的钴和镍的采矿供应非常集中,钴主要来自刚果民主共和国,而镍主要来自印度尼西亚。目前,大部分原材料都在中国进行加工,转化为电池级化合物,并制造成电池的正极和电池单体。尽管美国的通货膨胀减缓法案和欧盟的关键原材料法旨在确保绿色能源转型所需的关键矿物资源供应安全和循环利用,并在电池供应链的各个环节中增值转化,但从采矿到回收设施建立供应链所需的基础设施将是一个漫长的过程,也许会超出我们的预测期。与此相反,由于锂在各种地理位置都相对丰富,因此为LFP电池采购锂将更容易解决。

除了用于牵引电池,LFP电池化学混合物在静态能量存储领域也备受青睐,因为电池组的重量和大小不是限制因素。随着这一领域的增长,原材料的竞争也将逐渐增加,需要加以考虑。然而,汽车制造商和牵引电池生产商通常处于有利地位,因为他们已经签订了矿商遵守的采购协议,而在2022年的锂短缺期间,在现货市场上购买的储能客户则感到短缺。

供应链的未来

展望未来,我们可以预见通过回收将会提升地区供应链和全球电池库存。许多小型公司正在努力提供清洁技术解决方案,通过提取各种矿物组分来制备新原材料,这种方法将巩固美国和欧洲循环经济路线图的特点。然而,这些路线图可能需要在涉及某些最严格方面时进行微调,比如两个“友好”的经济体竞争同一资源的情况。

Commodity Insights还预计,到本十年结束之前,许多关键材料的全球市场将出现逆差,而由于许可和建设时间漫长,采矿资源可能成为制约电池产能发展的瓶颈。事实上,尽管我们计算出足够的电池产能来满足需求,但该行业的下一步将是关注供应链的上游,并以更有创意的方式解决预期的短缺问题,包括在新的地理位置发现新的矿藏,并开发新的提取和加工方法,以满足全球对锂的需求。

资料来源:

S&P Global Commodity Insights produces content for distribution on S&P Capital IQ Pro.

This article was published by S&P Global Market Intelligence and not by S&P Global Ratings, which is a separately managed division of S&P Global.

https://www.spglobal.com/marketintelligence/en/news-insights/research/lithium-ion-battery-capacity-to-grow-steadily-to-2030

免责声明:版权及免责声明

资料来源互联网。

1、本微信号所转载的文/图/音视频等如无特别说明,均来自网络,版权归属于原作者及原版权所有者。

2、本微信号所转载内容若原作者及版权所有者不愿意在此刊登,请及时通知我们予以删除。